增值税

2011-06-07 19:21

来源:本站原创

增值税

一、 系统介绍

增值税申报系统主要通过凭证勾稽和发票管理两大功能模块,自动生成增值税报表,帮助用户方便快捷的完成纳税报表的填写。

二、 主要操作步骤

增值税一般纳税人(凭证勾稽取数方式)

增值税一般纳税人(凭证勾稽取数方式)

Ø 步骤1、选择税种列表

Ø 步骤2、设置基础信息

Ø 步骤3、税务初始化

Ø 步骤4、申报数据采集

Ø 步骤5、四小票数据采集

Ø 步骤6、进项税额管理

Ø 步骤7、生成报表

Ø 步骤8、校对报表

Ø 步骤9、生成电子数据

增值税一般纳税人(从航天金税导入发票信息方式)

增值税一般纳税人(从航天金税导入发票信息方式)  增值税小规模纳税人

增值税小规模纳税人

(一) 增值税一般纳税人(凭证勾稽取数方式)

步骤1、选择税种列表

1、 进入金蝶KIS财税王基础版主界面,点击【税种列表】,如图所示:

2、 在【税种列表】下,勾选“增值税申报(适用一般纳税人)”,点击[应用],如图所示:

3、 完成设置,系统出现如下画面:

步骤2、设置基础信息

该步骤是凭证勾稽的重要前提,关系到报表取数的准确性,具体设置方法参见基础设置章节。

注意:基础信息只需首次申报时设置,后期如果科目属性没有发生变动,该步骤可以选择跳过。

步骤3、税务初始化

税务初始化,是将以前年度或者月份的数据结转到当期的操作。如:增值税上期有留抵额,则需要进行税务初始化。

注意:初始化只需要在首次使用时进行设置,如果没有此类数据,可以跳过此步骤。一些地区可以从税务局下载初始数据,该步骤可以跳过。

税务初始化需要以下主要操作:

1、选择会计期间

2、点击[修改]

3、选择“税务指标类型”

4、输入数据

5、点击[保存]

步骤4、申报数据采集

1、 点击【增值税】—【申报数据采集】,进入申报数据采集界面,如图所示:

2、 点击【导入凭证】,选择凭证的会计期间,出现如下界面:

3、 凭证导入完成,系统根据基础设置,自动完成凭证勾稽。出现如下界面:

4、 点击左侧的项目,在界面右侧的凭证明细中,对应的自动勾稽的凭证前面显示“√”,用户可以选择“全部”、“已勾稽分录”、“未勾稽分录”、“自动勾稽方案分录”快速查看凭证的勾稽情况。同时,界面右下角显示出左侧项目的余额:

5、 系统自动勾稽完成后,用户也可根据实际情况进行修改操作,直接勾选凭证明细即可,修改完以后,点击[保存]按钮。申报数据采集完成。

步骤5、四小票数据采集

1、 增加四小票的操作

1) 点击【增值税】—【四小票管理】,进入四小票管理界面,如图所示:

2) 在对应凭证的页签下,选择[增加行],按照格式将凭证的数据录入到系统中,其中带*号的为必填项目,如图所示:

如果多个凭证数据相似的情况下,可以选择[复制行]、[粘贴行]快速的增加数据,然后进行简单的修改即可。

3) 全部数据录入完毕后,点击左上角[保存]按钮。

2、 修改四小票的操作

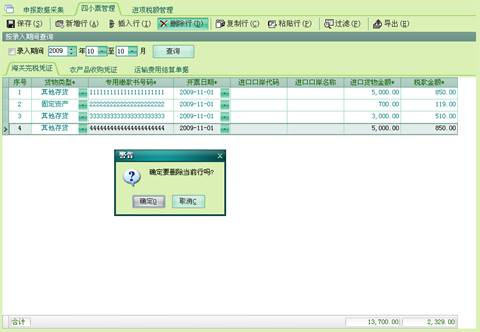

1) 选中需要修改的行项目,双击,系统出现如下提示:

2) 点击[是],直接编辑修改后,保存即可。

3、 删除四小票的操作

选择要删除的行项目,点击[删除行],系统出现如下提示:

点击[确定],直接删除即可。

4、 查询四小票的操作

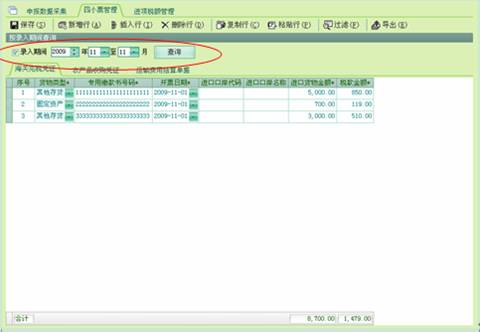

1) 选择需要查询的四小票期间,如图所示:

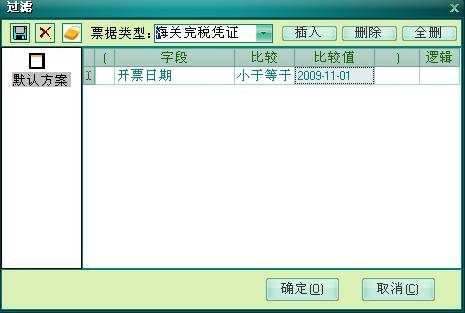

2) 设置查询条件,点击[过滤]按钮,在过滤窗口设置查询条件,如图所示,点击[确定]即可。

5、 导出四小票的操作

1) 点击[导出],出现如下提示:

2) 选择需要保存的路径,生成一个Excel文件,如图所示:

步骤6、进项税额管理

1、 专用发票认证抵扣

1) 单击【我的税务】→【增值税】→【进项税额管理】-【专用发票认证抵扣】,进入专用发票认证抵扣界面。专用发票认证抵扣显示的是凭证勾稽出来的专用发票的凭证数据,如图所示:

2) 在选项区域选择发票的抵扣期间,点击[查询]按钮。

3) 点击[修改],可以对凭证勾稽出的专用发票和输入的四小票进行认证、反认证、抵扣、反抵扣等操作。

4) 认证/反认证:认证、反认证是将勾稽出的专用发票和输入的四小票进行认证与反认证的动作。

勾选凭证,点击[反认证],认证状态变为"未认证",表示该张凭证不在当期进项认证抵扣。如图所示:

注意:选择“反认证”操作之前,必须先进行“反抵扣”操作。

5) 抵扣/反抵扣:抵扣、反抵扣是将勾稽出的专用发票和输入的四小票进行抵扣与反抵扣的动作。

勾选凭证,点击[反抵扣],抵扣状态变为"未抵扣",表示该张凭证在当期已认证未抵扣。如图所示:

注意:“抵扣”之前必须先做“认证”操作。

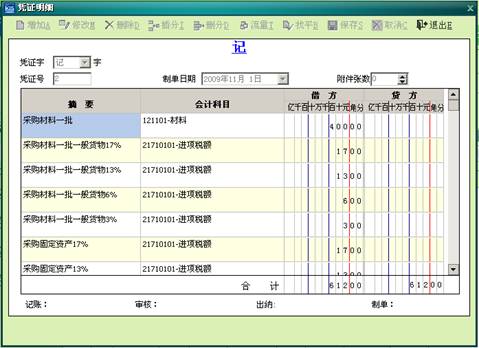

6) 查看凭证:选中某张凭证,点击[查看凭证],即可查看到凭证的详细内容,如图所示:

2、 四小票认证抵扣

单击【我的税务】→【增值税】→【进项税额管理】-【四小票认证抵扣】,进入四小票认证抵扣界面。四小票认证抵扣显示的是在四小票管理中输入的海关完税凭证、农产品采购凭证、运输费用结算单据资料,如图所示:

注意:上海地区“运输发票”和“海关完税凭证”认证抵扣页签放置在了【专用发票认证抵扣】下。【四小票认证抵扣】显示的“农产品采购凭证”。

具体操作步骤请参见“专用发票认证抵扣”。

步骤7、期末结账

在账务处理模块处理。

步骤8、生成报表

结账完成后,双击“增值税申报”,系统自动计算生成报表。

步骤9、校对报表

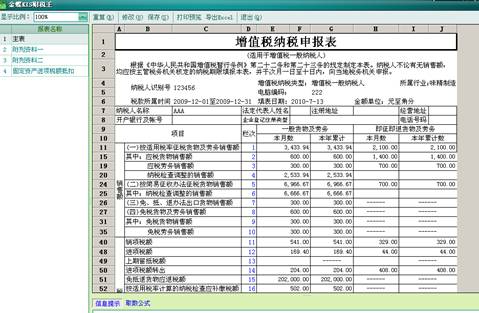

双击“增值税申报表”,查看报表,如图所示:

如果发现数据错误,可以直接返回到前面的操作步骤进行修改,不需要进行反结账,修改完以后,点击[重算],重新取数即可。

点击[修改]手动修改报表里数据,保存后即可,系统自动会重新计算数据。

注意:发票份数要手工录入,全部填写完毕后才能保存。

步骤10、生成电子数据

确认报表无误后,点击【电子数据】,出现如下提示:

点击[确定]按钮,生成电子数据,保存在指定的路径。有安装接口的地区可以将电子数据直接上报税务局。

(二) 增值税小规模纳税人

增值税小规模纳税人的操作与增值税一般纳税人有相同之处,但更为简单,下面重点介绍两者操作上的差异,详细步骤请参见“增值税一般纳税人”的操作步骤。

步骤1—4,同增值税一般纳税人。步骤1在选择税种列表的时候选择“增值税小规模纳税人”。

步骤5—6,由于小规模纳税人没有进项,所以不需要操作。

步骤7—10,同增值税一般纳税人。