运费收入与运费支出会计处理

2010-08-09 09:40

一、运费收入会计处理

增值税暂行条例第六条规定:销售额为纳税人销售货物或者应税劳务向购买方收取的全部价款和价外费用,但是不包括收取的销项税额。增值税暂行条例实施细则第十二条规定:条例第六条第一款所称价外费用,包括价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、代垫款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。

[例1]甲生产企业为增值税一般纳税人,销售给乙企业产品,开出增值税发票上注明价款20万元,收到购货方乙企业转账支票一张。购买方乙企业要求送货上门,运费由乙企业负担,由甲企业自己的运输车队负责运输,且乙企业另以现金支付给甲企业该批货物运费1000元。计算甲企业的销项税税额,并进行相应的会计处理。

甲企业的销项税额=200000x17%+1000÷(1+17%)×17%=34145.3(元)

借:银行存款 234000

库存现金 1000

贷:主营业务收入 200000

其他业务收入 854.7

应交税费--应交增值税(销项税额) 34145.3

二、运费支出会计处理

增值税暂行条例第八条第二款第(四)项规定:购进或者销售货物以及在生产经营过程中支付运输费用的,按照运输费用结算单据上注明的运输费用金额和7%的扣除率计算进项税额。进项税额计算公式:进项税额=运输费用金额×扣除率,准予抵扣的项目和扣除率的调整,由国务院决定。增值税暂行条例实施细则第十八条规定:条例第八条第二款第(四)项所称运输费用金额,是指运输费用结算单据上注明的运输费用(包括铁路临管线及铁路专线运输费用)、建设基金,不包括装卸费、保险费等其他杂费。

[例2]甲生产企业为增值税一般纳税人,外购原材料取得增值税发票上注明价款20万元,已入库,支付给运输企业的运输费1000元(货票上注明运费770元、保险费100元、装卸费100元、建设基金30元)。该厂开出银行承兑汇票支付货款和税款,用现金支付运费。计算甲企业可以抵扣的进项税税额,并进行相应的会计处理。

甲企业可抵扣进项税额=200000×17%+(770+30)×7%=34056(元)

借:原材料 200944

应交税费--6交增值税(进项税额) 34056

贷:应付票据 234000

库存现金 1000

[例3]甲生产企业为增值税一般纳税人,销售给乙企业产品。开出增值税发票上注明价款20万元,收到购货方乙企业转账支票一张。购买方乙企业要求送货上门,运费由甲企业负担,于是甲企业另以现金支付给运输企业该批售货运费1000元(货票上注明运费770元、保险费100元、装卸费100元、建设基金30元)。计算甲企业可以抵扣的进项税税额,并进行相应的会计处理。

甲企业可以抵扣的进项税额=(770+30)×7%=56(元)

借:银行存款 234000

贷:主营业务收入 200000

应交税费--应交增值税(销项税额) 34000

借:销售费用 944

应交税费--应交增值税(进项税额) 56

贷:库存现金 1000

[例4]甲生产企业为增值税一般纳税人,销售给乙企业产品。开出增值税发票上注明价款20万元,收到购货方乙企业转账支票一张。购买方乙企业要求送货上门,由甲企业自己的运输车队负责运输,且乙企业另以现金支付给甲企业该批售货运费1000元。计算乙企业可以抵扣的进项税额,并进行相应的会计处理。

乙企业可以抵扣的进项税税额

=200000×17%+1000÷(1+17%)×17%=34145.3(元)

借:原材料 200854.7

应交税费--应交增值税(进项税额) 34145.3

贷:银行存款 234000

库存现金 1000

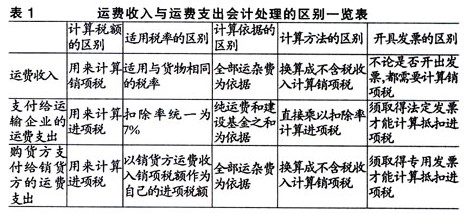

三、运费收入与运费支出会计处理区别

运费收入与运费支出会计处理的区别总结如表1:

运费涉税问题还包括其他方面,如运输企业运费问题、增值税小规模纳税人运费问题等,尚需进一步归纳、研究和探讨。

上一篇:会计基础知识:钱账分管制度

下一篇:股权投资会计处理探析

免责声明:本文章和图片均来至于网络和网络上传,如有侵权请及时联系cs@jdy.com给与删除